6,00%-DEWB-Anleihe wird weiterhin als „durchschnittlich attraktiv“ (3 von 5 möglichen Sternen) bewertet

Düsseldorf, 28. Juli 2016 – In ihrem aktuellen Mittelstandsanleihen-Barometer zu der DEWB-Anleihe (A11QF7) kommt die KFM Deutsche Mittelstand AG zu dem Ergebnis, die Anleihe weiterhin als „durchschnittlich attraktiv“ (3 von 5 möglichen Sternen) zu bewerten.

Im Vergleich zum letzten KFM-Barometer vom 7. September 2015 ergibt sich keine wesentliche Änderung der Einschätzung. Die für Beteiligungsgesellschaften typische volatile Ergebnisentwicklung mit einem Verlust im Jahr 2015 wird durch eine leicht höhere Rendite der DEWB-Anleihe kompensiert.

Die Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft AG (DEWB) ist eine börsennotierte deutsche Venture Capital-Gesellschaft mit Sitz in Jena. Die DEWB unterstützt wachstumsstarke mittelständische Technologieunternehmen mit Eigenkapital, Expertise in der Unternehmensentwicklung und einem umfangreichen Branchen-Netzwerk.

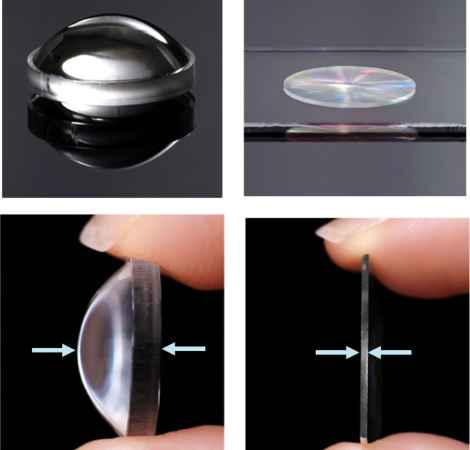

Der Technologieschwerpunkt liegt auf den Bereichen Photonik und Sensorik sowie deren Anwendungsfeldern in der Produktions- und Automatisierungstechnik und angrenzenden Bereichen. Die Bereiche Photonik und Sensorik wurden durch die Gesellschaft als besonders zukunftsträchtig identifiziert. Zum Jahresende 2015 besteht das Beteiligungsportfolio aus vier Unternehmen im Bereich Sensorik und Photonik.

Daneben werden zwei weitere sonstige Beteiligungen gehalten. Im Wesentlichen handelt es sich hierbei um die seit dem Jahr 2000 bestehende Beteiligung an der NOXXON Pharma AG in Berlin. Seit dem letzten KFM-Barometer vom 7. September 2015 konnte bisher keine der möglichen Exit-Optionen umgesetzt werden. Jedoch ist davon auszugehen, dass weiter am NOXXON-Exit gearbeitet wird und kurz- bis mittelfristig einer der vom Unternehmen genannten Exit-Kanäle wie ein Verkauf, ein Börsengang bzw. die Auslizenzierung einzelner Wirkstoffe genutzt wird.

Weiterhin hervorragende Bilanzkennziffern

Zum 31. Dezember 2015 weist die DEWB sehr solide Bilanzkennziffern auf: Die Eigenkapitalquote beträgt auch nach Platzierung der Mittelstandsanleihe kontinuierlich über 70%. Damit gehört die DEWB zu den Unternehmen mit der höchsten Eigenkapitalquote im Segment der Mittelstandsanleihen. Aufgrund der laufenden Investitionen in das Beteiligungsportfolio hat sich die Netto-Verschuldung im Jahr 2015 um etwa 4,7 Mio. Euro erhöht, ist jedoch mit einem Saldo von 0,025 Mio. Euro verschwindend gering. D.h. die Anleiheverbindlichkeiten von 10,0 Mio. Euro könnten zum 31. Dezember 2015 vollständig aus dem Bar- und Wertpapierbestand von insgesamt 10,0 Mio. Euro bezahlt werden.

Die Ergebnisentwicklung ist sehr volatil. Nachdem bereits im Jahr 2014 ein Verlust von 1,5 Mio. Euro angefallen ist, hat sich der Verlust im Jahr 2015 auf 3,3 Mio. Euro ausgeweitet. Hierin ist auch eine einmalige Wertberichtigung auf das Beteiligungsportfolio von 2,0 Mio. Euro enthalten, so dass das operative Geschäft im Jahr 2015 als stabil einzuschätzen ist. Zu berücksichtigen ist jedoch, dass seit dem Jahr 2014 keine Erlöse aus Beteiligungsverkäufen erzielt wurden. In der langfristigen Perspektive kann die DEWB jedoch einen positiven Track Record in der Entwicklung der eingegangenen Beteiligungen vorweisen.

Aufbau eines Bestandsportfolios als strategischer Ansatz zur Verringerung der Ergebnisvolatilität

Der weitere Unternehmenserfolg hängt sowohl von der plangemäßen operativen Entwicklung der Beteiligungen als auch dem anschließenden erfolgreichen Beteiligungsverkauf ab. Entsprechend des allgemein hohen Risikos im Frühphasen-Beteiligungsgeschäft sind sowohl der erzielbare Verkaufspreis als auch der Verkaufszeitpunkt für die einzelnen Beteiligungen nur mit hohen Unsicherheiten prognostizierbar. Um die Ergebnisvolatilität nachhaltig zu verringern, befindet sich die DEWB im Aufbau eines Bestandsportfolios, welches mittelfristig die Erzielung von laufenden Beteiligungserträgen erlaubt. Mit der Übernahme der MueTec GmbH im Jahr 2014 wurde hierzu ein erster Schritt getan.

DEWB-Anleihe

Die im April 2014 emittierte Mittelstandsanleihe der DEWB AG ist mit einem Zinskupon von 6,00% (Zinstermin jährlich am 11. April) ausgestattet und hat eine Laufzeit bis zum 11.04.2019. Im Rahmen der Anleiheemission wurden insgesamt 10 Mio. Euro platziert. Der Emissionserlös wird für das anorganische Wachstum des Unternehmens genutzt. Eine vorzeitige Kündigung der Anleihe durch die Emittentin ist laut den Anleihebedingungen aktuell bis zum 10.10.2016 zu 102%, zwischen dem 11.10.2016 und 10.04.2017 zu 101,5%, zwischen dem 11.04.2017 und 10.10.2017 zu 101%, zwischen dem 11.10.2017 und 10.04.2018 zu 100,5% und zwischen dem 11.04.2018 und 10.04.2019 zu 100% möglich.

Sonderzahlung bei Verkauf der NOXXON-Beteiligung

Veräußert und überträgt DEWB Aktien der NOXXON Pharma AG während der Laufzeit der Anleihe, ist der jeweilige Rückzahlungspreis am Rückzahlungstag um 3 Prozentpunkte erhöht. Im Fall des Aktienverkaufs nach einer Kündigung durch die Emittentin im Zeitraum bis zu einem Jahr nach dem Rückkauftag zahlt DEWB den Anleihegläubigern nachträglich einen Betrag von 3% auf den Nennwert je Schuldverschreibung.

Fazit: Durchschnittlich attraktive Bewertung

Auch nach Platzierung der Anleihe weist die DEWB eine der höchsten Eigenkapitalquoten im Segment der Mittelstandsanleihen auf. Das Unternehmen hat langfristig eine positive Ergebnisentwicklung im Kerngeschäft vorzuweisen. Die DEWB konzentriert sich auf Beteiligungen an technologiegetriebenen Unternehmen in der Frühphase. Entsprechend hoch ist dementsprechend das im Rahmen der Beteiligungen eingegangene Risiko. Aufgrund der insgesamt hohen Solidität der DEWB, der aber auch branchenbedingt hohen Risiken des Geschäftsmodells und der attraktiven Rendite von 5,48% bis zum Laufzeitende am 11.04.2019 (auf Kursbasis 101,25% am 27.07.2016) bewerten wir die 6,00%-DEWB-Anleihe weiterhin als „durchschnittlich attraktiv“ (3 von 5 möglichen Sternen).

Hinweise zur Beachtung

Diese Pressemitteilung stellt weder ein Angebot noch eine Aufforderung zur Abgabe eines Angebots dar, sondern dient allein der Orientierung und Darstellung von möglichen geschäftlichen Aktivitäten. Die in dieser Ausarbeitung enthaltenen Informationen erheben nicht den Anspruch auf Vollständigkeit und sind daher unverbindlich. Soweit in dieser Ausarbeitung Aussagen über Preise, Zinssätze oder sonstige Indikationen getroffen werden, beziehen sich diese ausschließlich auf den Zeitpunkt der Erstellung der Ausarbeitung und enthalten keine Aussage über die zukünftige Entwicklung, insbesondere nicht hinsichtlich zukünftiger Gewinne oder Verluste. Diese Ausarbeitung stellt ferner keinen Rat oder Empfehlung dar. Wichtiger Hinweis: Wertpapiergeschäfte sind mit Risiken, insbesondere dem Risiko eines Totalverlusts des eingesetzten Kapitals, verbunden. Sie sollten sich deshalb vor jeder Anlageentscheidung eingehend persönlich unter Berücksichtigung Ihrer persönlichen Vermögens- und Anlagesituation beraten lassen und Ihre Anlageentscheidung nicht allein auf diese Informationen stützen. Bitte wenden Sie sich hierzu an Ihre Kredit- und Wertpapierinstitute. Die Zulässigkeit des Erwerbs eines Wertpapiers kann an verschiedene Voraussetzungen – insbesondere Ihre Staatsangehörigkeit – gebunden sein. Bitte lassen Sie sich auch hierzu vor einer Anlageentscheidung entsprechend beraten. Der Deutsche Mittelstandsanleihen FONDS ist in dem genannten Wertpapier zum Zeitpunkt des Publikmachens des Artikels investiert. Die KFM Deutsche Mittelstand AG, der Ersteller oder an der Erstellung mitwirkende Personen halten Anteile am Deutschen Mittelstandsanleihen FONDS. Aus Veränderungen des Anleihekurses kann sich ein wirtschaftlicher Vorteil für die KFM Deutsche Mittelstand AG, den Ersteller oder an der Erstellung mitwirkende Personen ergeben. Vor Abschluss eines in dieser Ausarbeitung dargestellten Geschäfts ist auf jeden Fall eine kunden- und produktgerechte Beratung durch Ihren Berater erforderlich. Ausführliche produktspezifische Informationen entnehmen Sie bitte dem aktuellen vollständigen Verkaufsprospekt, den wesentlichen Anlegerinformationen sowie dem Jahres- und ggf. Halbjahresbericht. Diese Dokumente bilden die allein verbindliche Grundlage für den Kauf von Investmentanteilen. Sie sind kostenlos am Sitz der Verwaltungsgesellschaft (WARBURG INVEST LUXEMBOURG S.A., 2, Place Dargent in L-1413 Luxemburg) sowie bei Zahl- und Informationsstellen (M.M.Warburg Bank & CO Luxembourg S.A., 2, Place Dargent in L-1413 Luxemburg, M.M.Warburg & CO KGaA, Ferdinandstraße 75 in D-20095 Hamburg oder Erste Bank der österreichischen Sparkassen AG, Graben 21 in A-1010 Wien) erhältlich. Für Schäden, die im Zusammenhang mit der Verwendung und/oder der Verteilung dieser Ausarbeitung entstehen oder entstanden sind, übernehmen die KFM Deutsche Mittelstand AG und die Verwaltungsgesellschaft keine Haftung.

Die KFM Deutsche Mittelstand AG ist Experte für Mittelstandsanleihen und Initiator des Deutschen Mittelstandanleihen FONDS (WKN A1W5T2). Der Deutsche Mittelstandsanleihen FONDS wird an den Wertpapierbörsen Frankfurt, Stuttgart, Düsseldorf, Hamburg und Hannover börsentäglich gehandelt. Manager dieses Fonds ist die WARBURG INVEST LUXEMBOURG S.A. Der Fonds bietet für private und institutionelle Investoren eine attraktive Rendite in Verbindung mit einer breiten Streuung im Mittelstandsanleihen-Markt. Die Investmentstrategie des Fonds basiert dabei auf den Ergebnissen des von der KFM Deutsche Mittelstand AG entwickelten Analyseverfahrens KFM-Scoring. Den aktuellen Kurs des Fonds, seine Investments und weitere Informationen erhalten Sie unter www.deutscher-mittelstandsanleihen-fonds.de. Die KFM Deutsche Mittelstand AG wurde beim Großen Preis des Mittelstandes 2015 als Finalist für das KFM-Auswahlverfahren und die überdurchschnittliche Entwicklung des Deutschen Mittelstandsanleihen FONDS ausgezeichnet.

Kontakt

KFM Deutsche Mittelstand AG

Hans-Jürgen Friedrich

Rathausufer 10

40213 Düsseldorf

0211-21073741

info@kfmag.de

http://www.kfmag.de/