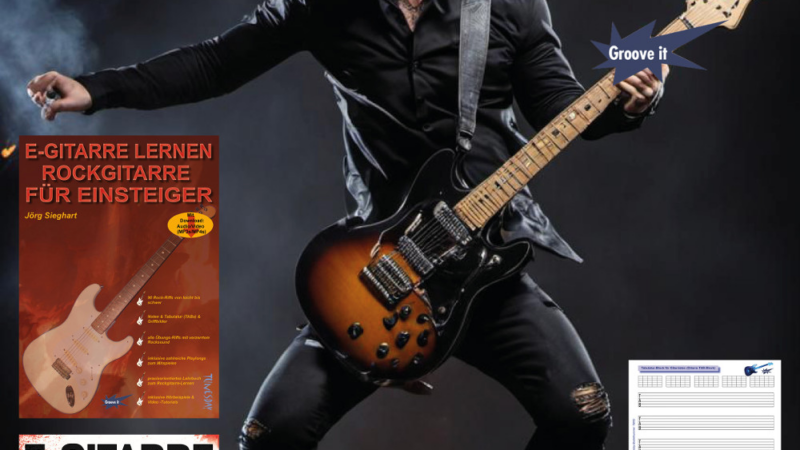

Wer probiert hat E-Gitarre mit zusammenhanglosen Youtube-Videos zu lernen, wird sich über strukturierte Bücher mit

Wenn der „Spirit“ des Soul auf die gewaltige Energie des Rock trifft! Berliner Musiker, Songwriter

Die eperi-Lösung verschlüsselt sensible Microsoft-365-Daten und die Anwender behalten ihre gewohnte Arbeitseffizienz und Applikationsfunktionen Pfungstadt,

Wer keine Lust mehr hat auf zusammenhanglose Youtube-Videos, bekommt hier eines der effizientesten Lernpakete zum

In vielen Bereichen von Bau- und Instandhaltungsarbeiten ist der Zugang zu höher gelegenen Arbeitsbereichen unerlässlich.

Die Börse in Kopenhagen brennt Der Norddeutsche Rundfunk berichtet von den Flammen in Kopenhagen, die

Selzer Reiff Notare stellen ein: Notarfachangestellte. Arbeiten in familiärem Arbeitsklima mit vielfältigen Aufgaben. Jetzt bewerben.

München (IRW-Press/18.04.2024) – Im Rahmen der strategischen Partnerschaft mit der Evy Solutions GmbH wird die

advantegy lädt zum VR/AR-Praxis-Tag Schwerte, 17. April 2024 – Virtuelle Welten erobern die reale Welt:

Kostenloses Webinar von Asendia Germany am 25. April 2024 – Anmeldung ab sofort möglich Eine